住宅ローンを借り換えた方がいい場合とは?借り換えのメリットと目安

住宅ローンを借り換えた方がいい場合とは?借り換えのメリットと目安

月々の住宅ローンの返済で、家計に負担を感じている方もいるはずです。

そんな方には住宅ローンの借り換えを活用することで、家計の負担を軽減できるケースがあります。

現在の借り入れ金融機関よりも、低金利で貸してくれる金融機関を見つければ、住宅ローンの利息負担を少なくすることが可能になるからです。ただしこれを活用すれば誰もが、お得になるわけではありません。

次に説明するいくつかの理由に当てはまるのであれば、借り入れ先の金融機関の変更も、積極的に検討すべきでしょう。

借り換えをした方がいい場合1

まず住宅ローンの借り換えをするにあたっては、事務手数料をはじめ保証料や印紙税、さらに抵当権設定費用や抵当権抹消費用そして司法書士報酬など、様々な費用が必要になります。

つまりこれらの諸費用よりも、借り入れ先を変更することによる軽減額が上回るのであれば、十分検討すべき理由があると言えます。

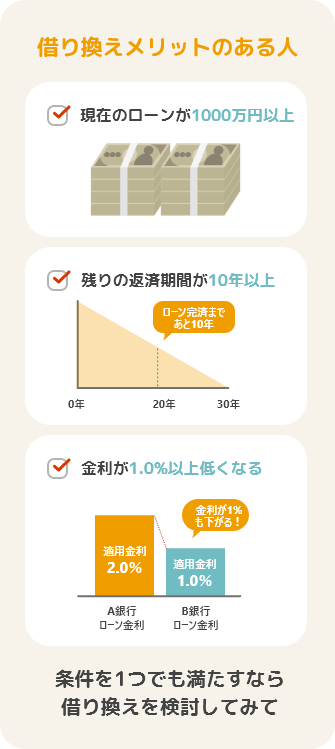

ちなみに軽減効果が期待できるのは、返済残高が1000万円以上の場合と知っておきましょう。

借り換えをした方がいい場合2

住宅ローンには必ず返済期間が設けられています。残りの返済期間の長短も、借り入れ先を変更すべき理由になるケースがあります。

一般的に住宅をはじめとする不動産ローンは返済期間が長いほど、利息の負担も比例して多くなるような仕組みになっています。

したがって借り入れ先を変えるにあたっても、返済期間が一定以上の長さであれば、ローンの軽減効果もそれなりに得ることができます。

その軽減効果が出る目安とされるのが、返済期間が10年以上のケースです。

借り換えをした方がいい場合3

もちろん金利差についても、借り換えすべき大きな理由になります。現在の借り入れ金融機関との金利差が大きいほど、返済側のメリットも大きくなるからです。

先述したように、借り入れ先を変える際に必要な諸費用が、軽減額を上回るほど、高い軽減効果を期待できるようになります。

これを金利差で表すならば、約0.5%以上と言われています。つまり新しい借り換え先との金利差が最低でも0.5%あれば、少なくとも検討すべき理由があるのです。

借り換えをした人の事例

例えば借入金額が3000万円で金利2%、返済期間35年の15年後に借り換えたモデルケースでは、諸費用も含めて考慮すれば、約160万円近い軽減効果を得ることが可能になります。

もし返済期間の残りが10年未満なのであれば、そのまま返済し続けるか、一括返済あるいは繰り上げ返済といった方法が有利かもしれません。

無理をして借り入れ先を変えると、諸経費や手間といったコストにより、かえってデメリットになるケースもあるからです。